Nous traduisons ici l'article "Two Important Charts For Gold & Silver Investors" publié sur King World News.

Plus ça change, plus c’est la même chose

Non, rien de neuf. D’autres « assouplissements quantitatifs »... et l’or descend. De plus, une kyrielle de nouvelles économiques nous confirment l'incapacité totale des banques centrales et des gouvernements à fournir des alternatives crédibles à ce qui est une route toute tracée vers la perdition.

Les investisseurs du monde entier continuent d’acheter de la dette qui ne rapporte rien ou presque de vendeurs en faillite. La seule chose qui soit garantie est que le marché des obligations, qui est le marché le plus sur-évalué au monde, fera défaut. C’est particulièrement le cas avec le marché des obligations gouvernementales, où les déficits gouvernementaux augmentent si rapidement que le seul acheteur restant sera l’émetteur des obligations...

Les rendements sur les obligations hypothécaires sont aussi tombés au niveau le plus bas jamais enregistré. Les spreads sur les dettes d'entreprise ont diminué à leur plus faible marge observée en 2007, et ce, malgré le fait que le taux de défaut/faillite est trois fois plus élevé qu'en 2007 pour les entreprises de catégorie deux fois plus importantes. Donc, il est presque garanti que les investisseurs dans les obligations perdront la majeure partie, sinon tout leur investissement. Même le Bureau of International Settlements (BIS) en Suisse semble maintenant réaliser que le monde est en route vers une nouvelle bulle de crédit.

Alors, que font les pouvoirs en place à ce sujet ? Bien, la Communauté européenne a finalement mis en place un Mécanisme Unique de Supervision et a nommé la BCE « superviseur unique » des 200 plus grandes banques européennes. Cela ne sera encore qu’une autre organisation défaillante de l'Union européenne qui créera une structure bureaucratique énorme (basée en France) dont les bénéficiaires principaux seront ses employés qui béneficieront de gros salaires non imposés et d'autres avantages illimités. En ce qui concerne les banques européennes réglementées, elles sont en faillite et le resteront. Tout ce que la commission de supervision peut faire et fera est de recommander à la BCE d’augmenter l’impression monétaire pour « sauver » ces banques de la seule chose sensée qui devrait être faite : les fermer pour toujours. Si jamais elles devaient évaluer leurs actifs au prix du marché, ce serait leur seule option.

De l’autre côté de l'Atlantique, la FED a fait ce à quoi l’on s’attendait, en annonçant un programme annuel d’achat de bons du trésor US de mille milliards de dollars par an. Avec cet argent, la FED achètera des bons sans valeur, ce qui rendra leur bilan négatif. Vu que la FED est une organisation privée, peut-être qu’un hedge fund sera-t-il intéressé à l’acquérir, pour une forte somme. Mais la FED n’est pas seule... la plupart des banques centrales font la même chose. C’est seulement que les chiffres, aux États-Unis, sont tellement plus élevés. Le $1 mille milliards, ou plus, que la FED imprimera l’année suivante s’additionne évidemment au déficit budgétaire américain d’environ $1,5 mille milliards.

Les États-Unis ont maintenant une dette nationale de $16,4 mille milliards en plus de $225 mille milliards d’obligations fédérales non financées. Avec 125 millions de personnes qui vivent de l’aide sociale et 22% de chômage, la situation est plus que sérieuse... elle est désespérée.

Avec cette situation économique désespérée, la plupart des gens s’attendaient à une réaction différente à l’annonce de nouvelle impression monétaire par la FED, le 12 décembre. Mais nous savons que les marchés se comportent toujours comme ils le devraient, mais pas au moment où l’on s’y attend. L’or et l’argent ont monté suite à l’annonce, mais ils sont redescendu après et ont continué d’être sous pression. Contentons-nous de rappeler que ce à quoi nous assistons ne sont que de petits remous dans un marché haussier séculaire dans les métaux précieux.

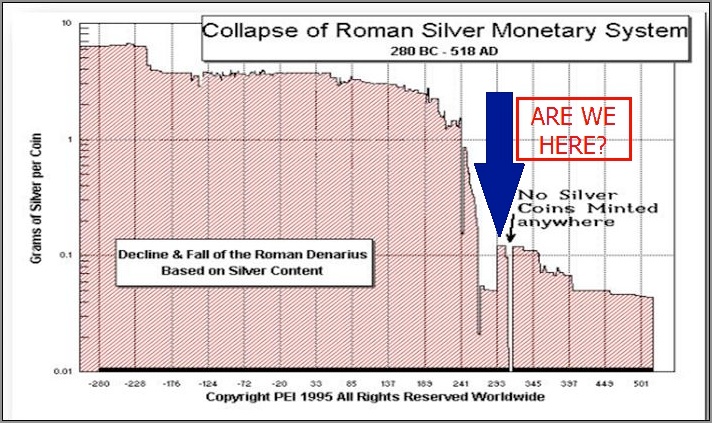

Il est toujours intéressant de regarder les comparaisons historiques. Quand l’Empire romain commença à décliner au 3ème siècle, la pièce d’argent romaine, le denarius (ou denier d'argent), reflétait une bulle économique massive qui allait s’achever. Sur une période de cent ans, le denarius a décliné de 97%, ce qui était réflété par son contenu d’argent. Et alors, à la fin du 4ème siècle, le contenu d’argent est tombé à zéro, ce qui signifie que la monnaie n’avait plus de valeur. Pour les 200 années suivantes, le contenu d’argent du denarius refléta une dévaluation d’environ 99% (voir le graphique ci-dessous).

Ces derniers cent ans, depuis la création de la FED en 1913, le dollar et la plupart des autres monnaies ont perdu 97% à 99% de leur valeur. Alors il ne nous reste qu’un déclin de 1-3% pour arriver à un effondrement total du système monétaire actuel. Cela devrait arriver dans les années à venir.

Pour les investisseurs qui trouvent que le prix de l’or n’augmente pas assez rapidement, je souligne encore et encore que l’or continuera de refléter l’impression monétaire qui s'accélère dans le monde entier.

Ci-dessous un graphique du « plafond de la dette américaine » (de Nick Laird, sharelynx) par rapport au prix de l'or. Ce plafond de dette a augmenté d'environ 150 fois depuis 1917. Il est absolument certain qu’il continuera d’augmenter dans les années à venir, avec l’augmentation de la dette. Cela signifie aussi qu’il est garanti que le prix de l’or augmentera dans les années à venir.

Même si les prix de l’or et de l’argent n’ont pas augmenté ces derniers jours, il est absolument certain que la destruction continue de la monnaie papier mènera les métaux précieux à des prix beaucoup plus élevés. Mais, souvenez-vous, vous devez détenir les métaux physiquement et les stocker en-dehors du système bancaire.

La reproduction, intégrale ou partielle, est autorisée à condition qu’elle contienne tous les liens hypertextes et un lien vers la source originale.

Les informations contenues dans cet article ont un caractère purement informatif et ne constituent en aucun cas un conseil d’investissement, ni une recommandation d’achat ou de vente.